تکنولوژی اعتباردهی ( لندتک ) با ۲۲ معامله و سهم ۲۲ درصدی از کل معاملات، فعالترین زیرمجموعه فینتک در آسیای جنوب شرقی در سال ۲۰۲۳ بوده است. ولثتک (WealthTech) با ۱۵ معامله و سهم ۱۴ درصدی از معاملات، دومین زیرمجموعه فعال بود. بلاکچین و داراییهای دیجیتال نیز با ۱۴ معامله و سهم ۱۳ درصدی از معاملات، سومین زیرمجموعه فعال بودند.

به گزارش سرویس اخبار اینترنت و شبکه سایت شات ایکس و به نقل از سیتنا بانکهای دیجیتال در سالهای اخیر در سراسر آسیا ظهور کردهاند، اما در بسیاری از موارد، تأثیر آنها بر کل بازار بانکداری ناچیز بوده است. جوامع مرفه مانند سنگاپور، هنگکنگ، ژاپن و تایوان کمبودی از نظر گزینههای بانکداری ندارند، حتی کشورهای با درآمد متوسط مانند مالزی و تایلند نیز نیازهای محدودی به شمول مالی دارند.

با این حال، در برخی از کشورهای کمتر ثروتمند و دارای سیستم مالی توسعهنیافته، بانکهای دیجیتال میتوانند نقش مهمی در افزایش شمول مالی ایفا کنند. این مورد در تعدادی از کشورهای جنوب شرقی و جنوب آسیا صدق می کند.

تخمین زده میشود که در اندونزی با بیش از ۲۷۵ میلیون نفر جمعیت، بیش از ۱۰۰ میلیون نفر بدون بانک بوده یا خدمات بانکی محدودی داشته باشد. علاوه بر این، جغرافیای جزیرهای منحصر به فرد این کشور میتواند ارائه خدمات به مشتریان در شعب بانکهای سنتی را غیرعملی کند. اندونزی با بیش از ۱۷۰۰۰ جزیره، بزرگترین کشور جزیرهای جهان است.

یکی از روندهای ناشی از ظهور بانکهای دیجیتال خالص در مدت اخیر، تمایل وامدهندگان سنتی برای راهاندازی واحدهای دیجیتال خودشان است. برای مثال، وامدهنده بزرگ دولتی ماندیری (Bank Mandiri) دارای یک اپلیکیشن کاربردی بازسازیشده است که اکنون از نزدیک به ۹۰ ویژگی برخوردار است و به کاربران امکان میدهد بسیاری از کارها را درون برنامه انجام دهند، از خدمات بانکی معمولی و انتقال وجه بینالمللی گرفته تا سرمایهگذاری در صندوقهای سرمایهگذاری مشترک و خرید بلیط هواپیما و کنسرت. این برنامه حدود ۲۰ میلیون کاربر ماهانه دارد که نسبت به دو سال گذشته پنج برابر افزایش یافته است.

عکس : فناوری وامدهی

عکس : فناوری وامدهی

مشابه اندونزی، فیلیپین نیز از نظر بانکداری سنتی با شعب فیزیکی، جغرافیای چالشبرانگیزی دارد و جمعیت بدون بانک یا دارای خدمات بانکی محدود قابل توجهی دارد. برخلاف برخی دیگر از کشورهای آسیایی، فیلیپین همچنین بانکهای دیجیتال را با توجه به اهداف بلندپروازانه شمول مالی خود به سرعت به صورت آنلاین درآورده است. در حال حاضر این کشور دارای شش وامدهنده آنلاین است.

با وجود حمایت دولت و تقاضای بالای بازار، وامدهندگان آنلاین تاکنون پیشرفت قابل توجهی نداشتهاند. گزارش اخیر Fitch Ratings که به دادههای Bangko Sentral ng Pilipinas تا ژوئن ۲۰۲۳ استناد می کند، نشان میدهد که هیچ بانک دیجیتالی در فیلیپین بیش از ۰.۱۴ درصد از کل سپردههای بانکی را در اختیار ندارد. این بانک، مایا بانک (Maya Bank) تحت حمایت گروه آنت (Ant Group) است.

در حالی که وامدهندگان دیجیتال به طور اجتناب ناپذیری سعی خواهند کرد با ارائه نرخهای بهره بالا، پایه سپردههای خود را به سرعت افزایش دهند، محیط کلان اقتصادی فعلی، این کار را نسبت به دوران پیش از تورم بالا، دشوارتر میکند. تلاش برای رقابت از این طریق، هرگز یک استراتژی پایدار نبوده است، به ویژه از آنجایی که دیجیتالیشدن فزاینده، تغییر حسابها را پس از پایان یافتن نرخهای تبلیغاتی آسانتر کرده است.

بنگلادش، یکی از بازارهای بالقوه برای بانکداری دیجیتال در آسیا، همچنین یکی از نادیده گرفتهشدهترین بازارهاست. هند در آسیای جنوبی یک غول فناوری مالی است، در حالی که پاکستان نیز به طور فزایندهای به کانونی برای سرمایهگذاران آیندهنگر تبدیل شده است. با این حال، بنگلادش با داشتن ۶۰ میلیون بزرگسال بدون بانک و در مجموع ۱۶۹ میلیون نفر جمعیت که به طور ویژه از سوی وامدهندگان سنتی خدمات دریافت نمیکنند، یکی از بزرگترین جمعیتهای بدون بانک در جهان را دارد.

بانک مرکزی بنگلادش در دسامبر به طور اصولی مجوز بانکداری دیجیتال را به هشت وامدهنده آنلاین اعطا کرد: بانک دیجیتال نقد (Naqd)، بانک دیجیتال خَآدی (Khaadi)، بانک دیجیتال بیکش (bKash)، دیجیتن (Digi-Ten)، دیجیآل (DigiAll)، بانک دیجیتال اسمارت (Smart)، بانک دیجیتال ژاپن-بنگلادش (Japan-Bangla) و بانک دیجیتال شمال شرق (North East Digital Ban) . طبق پیشنویس دستورالعملهای بانک مرکزی، از وامدهندگان آنلاین خواسته میشود تا برای مشتریان کارتهای بانکی و کدهای QR صادر کنند و همچنین از «فناوریهای پیشرفته» مانند هوش مصنوعی، یادگیری ماشین و بلاکچین برای تسهیل تراکنشها استفاده کنند.

احتمالاً بانک دیجیتال بیکش، به عنوان کیف پول الکترونیکی پیشرو در بنگلادش، از میان این هشت بانک رقابتیترین آنها باشد. این شرکت ۵۱ درصد توسط BRAC Bank، یک وامدهنده پیشرو، و ۲۰ درصد توسط گروه آنت کنترل میشود، در حالی که سایر سهامداران شامل مانیاینموشن (Money in Motion)، بنیاد بیل و ملیندا گیتس، شرکت سرمایهگذاری بینالمللی و سافتبانک (Softbank) هستند.

ما بر این باوریم که بانکهای دیجیتال در اندونزی، فیلیپین و بنگلادش به دلیل فرصتهای واقعی بازار موجود، حمایت قوی دولت و عرضهکنندگان سنتی، که به اندازه اقتصادهای پیشرفتهتر قدرتمند نیستند، در میان موفقترین بانکهای منطقه آسیا و اقیانوسیه خواهند بود. در حالی که رقابت به طور قطع تشدید خواهد شد و استفاده از یارانههای مشتری بدون شک مسیر رسیدن به سودآوری را پیچیده میکند، چشمانداز کلی خوب است.

کشورهای دیگر منطقه که انتظار داریم بانکهای دیجیتال در سالهای آینده در آنها فرصتهایی بیابند، شامل کامبوج و لائوس هستند – اگرچه این بازارها به طور قابل توجهی از اندونزی، فیلیپین و بنگلادش کوچکتر هستند. هر دو کشور کامبوج و لائوس تا درجات مختلف از فناوری مالی استقبال کردهاند و با پروژههای CBDC (پول دیجیتال بانک مرکزی) خود به این رویه ادامه خواهند داد.

بازار دیگری در آسیا که در دراز مدت برای بانکهای دیجیتال پتانسیل دارد، میانمار است. در واقع، قبل از رکود اخیر در عرصه سیاست میانمار، بخش فناوری مالی این کشور توجه سرمایهگذاران را به سوی خود جلب کرده بود. با این حال، از اوایل سال ۲۰۲۱، وضعیت سیاسی این کشور به طور قابل توجهی وخیم شده است. این وضعیت باید تثبیت شود و میانمار باید از فهرست سیاه گروه اقدام مالی علیه پولشویی (FATF) برای نقض قوانین تأمین مالی تروریسم و پولشویی خارج شود تا سرمایهگذاران بتوانند برای بازگشت به این کشور اطمینان پیدا کنند.

فناوری وامدهی؛ فعالترین زیرمجموعه فینتک در آسیای جنوب شرقی در سال ۲۰۲۳

عکس :

عکس :

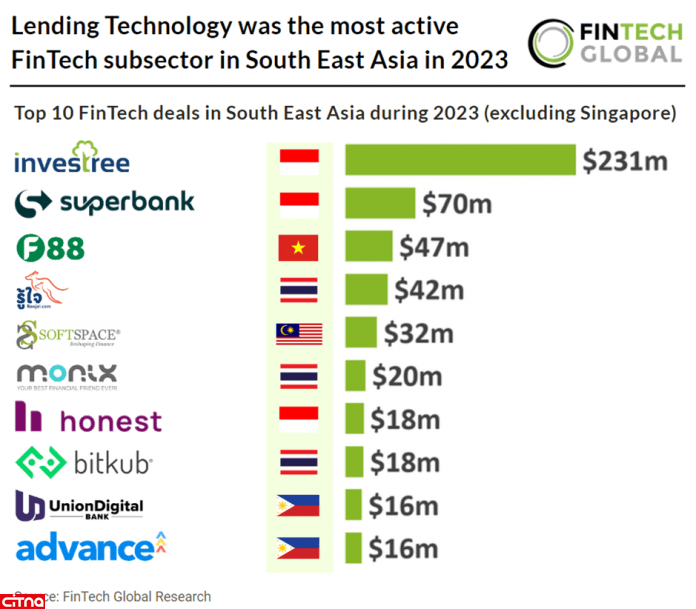

به گزارش سرویس ترجمه سیتنا، سایت fintech.global به بررسی آمار کلیدی سرمایهگذاری فینتک در آسیای جنوب شرقی در سال ۲۰۲۳ (به استثنای سنگاپور) پرداخته است که مشروح آن در ذیل آمده است:

- تعداد کل معاملات فینتک در آسیای جنوب شرقی در سال ۲۰۲۳ به ۱۱۱ مورد رسید که ۴۷ درصد کاهش نسبت به سال ۲۰۲۲ را نشان میدهد.

- شرکتهای فینتک آسیای جنوب شرقی در سال ۲۰۲۳ مجموعا ۶۱۷ میلیون دلار سرمایه جذب کردند که کاهش ۷۴ درصدی نسبت به سال قبل را نشان میدهد.

- فناوری وامدهی (لندتک) با سهم ۲۲ درصدی از کل معاملات، فعالترین زیرمجموعه فینتک در آسیای جنوب شرقی در سال ۲۰۲۳ بوده است.

در سال ۲۰۲۳، عرصه فینتک در آسیای جنوب شرقی شاهد کاهش قابل توجهی در فعالیتهای معاملاتی بود و با ثبت کاهش ۴۷ درصدی نسبت به سال قبل همراه شد. شرکتهای فینتک این منطقه همچنین با کاهش قابل توجهی در تامین مالی مواجه شدند، به طوری که کل مبلغ جذب سرمایه در سال ۲۰۲۳ به ۶۱۷ میلیون دلار رسید که نشان دهنده کاهش ۷۴ درصدی قابل توجه نسبت به سال ۲۰۲۲ است.

شرکت اندونزیایی Investree، که یک پلتفرم تأمین مالی جمعی B2B برای کسب و کارهای کوچک و متوسط ارائه میدهد، پس از جذب ۲۳۱ میلیون دلار در آخرین دور تامین مالی سری D به رهبری شرکت JTA International Investment Holding، بزرگترین معامله فینتک در آسیای جنوب شرقی در سال ۲۰۲۳ را داشته است.

به گفته آدریان گونادی، رئیس هیئت مدیره و مدیرعامل و یکی از بنیانگذاران Investree، این بودجه جدید برای توسعه محصولات و خدمات و همچنین افزایش همکاری با شرکای مختلف برای ارائه راهحلهای دیجیتال نوآورانهتر برای بازیگران کسب و کارهای کوچک و متوسط هزینه خواهد شد. شرکت Investree که در سال ۲۰۱۵ تأسیس شد، چهار محصول تسهیلاتی برای کسب و کارهای کوچک و متوسط ارائه میدهد، از جمله تأمین مالی بر اساس فاکتور برای کسب و کارهای کوچک و متوسط که خدمات/محصولاتی را به شرکتهای بزرگ با منابع پرداختی از فاکتورها ارائه میدهند؛ تسهیلات کوتاه مدت سرمایه در گردش (WCTL) برای کسب و کارهای کوچک و متوسط با مدلهای تجاری منحصر به فرد؛ تأمین مالی خریدار برای کسب و کارهای کوچک و متوسط به عنوان خریداران خردهفروش در خردهفروشان/ عمدهفروشان بزرگ؛ و وامهای خرد تولیدی برای کارآفرینان خردهمقیاس از اکوسیستم شرکای Investree.

تکنولوژی اعتباردهی (لندتک) با ۲۲ معامله و سهم ۲۲ درصدی از کل معاملات، فعالترین زیرمجموعه فینتک در آسیای جنوب شرقی در سال ۲۰۲۳ بوده است. ولثتک (WealthTech) با ۱۵ معامله و سهم ۱۴ درصدی از معاملات، دومین زیرمجموعه فعال بود. بلاکچین و داراییهای دیجیتال نیز با ۱۴ معامله و سهم ۱۳ درصدی از معاملات، سومین زیرمجموعه فعال بودند.

دفاتر اعتبارسنجی اجزای ضروری اکوسیستمهای اعتباری هستند و رقابت و مقرون به صرفهبودن را در بازارهای وامدهی ترویج میکنند. به گفته مل کارویل، مدیر غیر اجرایی شرکت Home Credit، گسترش استفاده از دفاتر اعتبارسنجی در آسیای جنوب شرقی، همانطور که در تحقیقات صندوق توسعه سرمایهگذاری سازمان ملل متحد مشهود است، میتواند عدم شفافیت اعتباری را کاهش دهد، فرآیندهای اعطای وام را ساده کند و منجر به کاهش نرخ بهره برای مصرفکنندگان شود.

برای دستیابی به این امر، بخشهای خصوصی و دولتی باید در همکاری با یکدیگر مدلهای موفق را از کشورهایی مانند هند و چین که از طریق ابتکاراتی مانند Aadhaar و Pradhan Mantri Jan Dhan Yojana به طور قابل توجهی دسترسی و شمول مالی را بهبود بخشیده است، اتخاذ کنند و درسهای ارزشمندی را برای بازارهای نوظهور آسیای جنوب شرقی ارائه دهند.

آینده لندتکها در ایران

عکس : لندتک در ایران

عکس : لندتک در ایران

لندتک در ایران نیز در سالهای اخیر رشد قابل توجهی داشته است. در حال حاضر، چندین لندتک ایرانی در حال فعالیت هستند که وامهای خرد و متوسط را به افراد و مشاغل ارائه میدهند.

از جمله عواملی که بر رشد لندتک در ایران تأثیر میگذارند، میتوان به موارد زیر اشاره کرد:

- رشد اقتصادی: رشد اقتصادی منجر به افزایش تقاضا برای وام میشود.

- توسعه زیرساختهای فناوری: توسعه زیرساختهای فناوری دسترسی افراد به خدمات لندتک را تسهیل میکند.

- بازاریابی و تبلیغات: افزایش آگاهی از لندتک میتواند منجر به افزایش تقاضا برای این خدمات شود.

لندتک های موفق ایرانی عبارتند از:

دیجیپی (DigiPay): دیجیپی یک پلتفرم پرداخت دیجیتال است که در سال 2016 تاسیس شد. این پلتفرم علاوه بر درگاه پرداخت، پرداخت قبوض، کارت به کارت و ... اخیراً نیز خدمات وامدهی را تحت عنوان وام خرید اقساطی ارائه میدهد. دیجیپی در سال ۱۴۰۲ بیش از 2.5 هزار میلیارد تومان وام اعطا کرده است.

لندو (Lendo): لندو یک پلتفرم وامدهی ثالث است که در سال 2015 تاسیس شد. این پلتفرم به عنوان واسطه بین سرمایهگذاران و متقاضیان وام عمل میکند.

ازکی وام (AzKiVaam):ازکی وام یک پلتفرم وامدهی P2P است که در سال 2019 تاسیس شد. این پلتفرم به سرمایهگذاران خرد امکان میدهد تا به صورت آنلاین به افراد و کسبوکارهای دیگر وام دهند.

اسنپ پی (SnapPay):اسنپ پی یک پلتفرم پرداخت دیجیتال است که در سال 2016 تاسیس شد. این پلتفرم اخیراً خدمات وامدهی را نیز ارائه میدهد.

قسطا (Qashta):قسطا یک پلتفرم وامدهی خرد است که در سال 2021 تاسیس شد. این پلتفرم به افراد امکان میدهد تا وامهای خرد با مبلغ و بازپرداخت کوتاهمدت دریافت کنند.